2019年12月の収入

- 収入1:539,005円 96.5%

- 収入2:19,588円 3.5%

- 合計:558,593円 100%

今月はボーナスの支給日がありましたので、その分が増えた形となります。

収入2は日本株の配当金とGoogleアドセンスからの初めての入金があったものを足した結果です。

アドセンス収益は8000円を超えないと振り込まれませんが、少額でもうれしいものです。

この金額が増えれば増える程、金銭的にも精神的にも余裕が出ます。

今の職場ですと、安定している分劇的な収入増は見込めません。

給与以外の収入が増えるよう努力をしていく必要があると思います。

支出公開【固定費】

続いて「支出」に関してです。

10月25日‐11月24日までの支出【固定費】です。

- ★保険代:6,768円

- ★スマホ:2,649円

- ★ガラケー:2,114円

- 両親に渡すお金:30,000円

- ★スポーツジム代:2,970円

- ★マネーフォワード有料版:480円

★はクレジットカードで払った分です。そのため前月の代金となります。

固定費は、携帯の通信料が500円程度増えています。仕事で使った分ですね。

支出公開【変動費】

続いて変動費の内訳です。

- 食費:18,426円

- 趣味・娯楽:3,850円

- 交通費:380円

- 医療費:7,170円

- 衣類費:6,600円

- 日用品:300円

支出の総括

固定費に関して、見渡すと通信費と保険代が大きな支出と言えます。

その中で保険代を見直しました。というか保険を解約しました。見直した理由としては

★ 大きな病気にかかってもまとまった貯金があるのと高額医療に関しての保障がない。

★ 死亡保障つきだが、結婚していないため自分が死んでも金銭面で困る家族・親族はいない

★ 一人暮らしを来年からするため、その初期費用としてまとまったお金が必要

上記の理由から7年程続けた保険を解約しました。

そして理由の一つである一人暮らしをするための初期費用・家電・家具等でまとまったお金が必要だった事から解約しました。

またもう一つの固定費である通信費に関しても、見直す予定です。

具体的には、今持っている携帯の端末代を払い終えて2台持っていますが格安スマホに乗り換えようと計画しています。

通信にかける費用としては3000円以内に抑えたいというのが希望です。

そうなるように頑張っていきたいと思います。

一方の変動費に関してですが、【食費】の項目が先月の倍以上かかっています。

これは、プロテイン・水・スポーツドリンクを購入し8000円程かかっています。

医療費の項目はインフルエンザ予防接種代・マッサージ代です。

衣類の項目は通勤用の靴代とジム用のウェア購入です。どちらも今使用しているものが汚れたり、靴の場合はかかとの部分がすり減っているので買い換えました。

歩いていて滑りますからね。流石に寿命がきました(笑)

余談となりますが、資産公開の支出の項目で【交際費】は過去一度もありませんね。

会社の飲み会には誘われませんし、友人とも疎遠になり年に1回会う程度ですし

会社員で働いていなければ年齢が年齢なだけに「中高年引き込もり」と大差がないような気もします(笑)

まあ飲み会は個人的に時間とお金の無駄と思っていますし、友人と言っても無理に作ろうとは思わないのですが。

今月の貯蓄額

(収入)558,593円

(支出)81,707円

(貯蓄・投資)400,000円

(翌月のカード払いの充当金)約76,000円

- 米国株投資用 ⇒ 50,000円

- ウェルズナビ ⇒ 25,000円

- 積立NISA ⇒ 10,000円

- ideko ⇒ 10,000円

- 普通預金への貯蓄 ⇒ 305,000円

今月はボーナスの支給があったためその分貯金額が多くなっています。

しかしながら、来年には一人暮らしが始まるため貯蓄額が少なくなります。

投資配分に関しては、変えない予定なので稼ぐ事・支出を減らす事に今まで以上に神経を使っていかなければいけません。

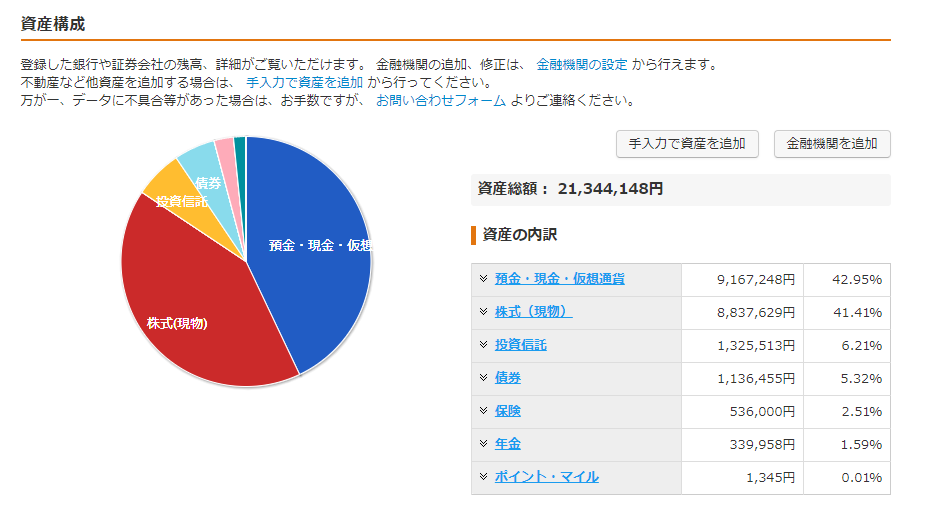

2019年12月の資産総額

2019年12月24日時点での資産総額は以下の通りです。

資産総額で前月比を見ると、約92万円のプラスとなっています。

今回株式の売却を行ったため、全体のポートフォリオで株式の比率が下がっています。

逆に現金比率が上がっています。

その理由として、今現在株式市場は米国株は過去最高値を更新していますし、日経平均も23500~24000円近辺で高値更新をしようとしています。

つまり全体的に市場がリスクオンムードです。しかしずっと上昇トレンドが続く相場はあり得ません。

暴落や市場の調整期は必ず来ます。大切な事はそこで勇気をもって買い進めることができるかどうかです。

前提として株式を買うだけの資金がなければ、リターンは望めません。

10万円の10%と100万円の10%は同じ10%でも利益額は違います。

投資における現金比率はこちらの記事で投稿しています。

市場がリスクオンや楽観に傾いているときこそ、次の暴落や下落に備えるべきです。

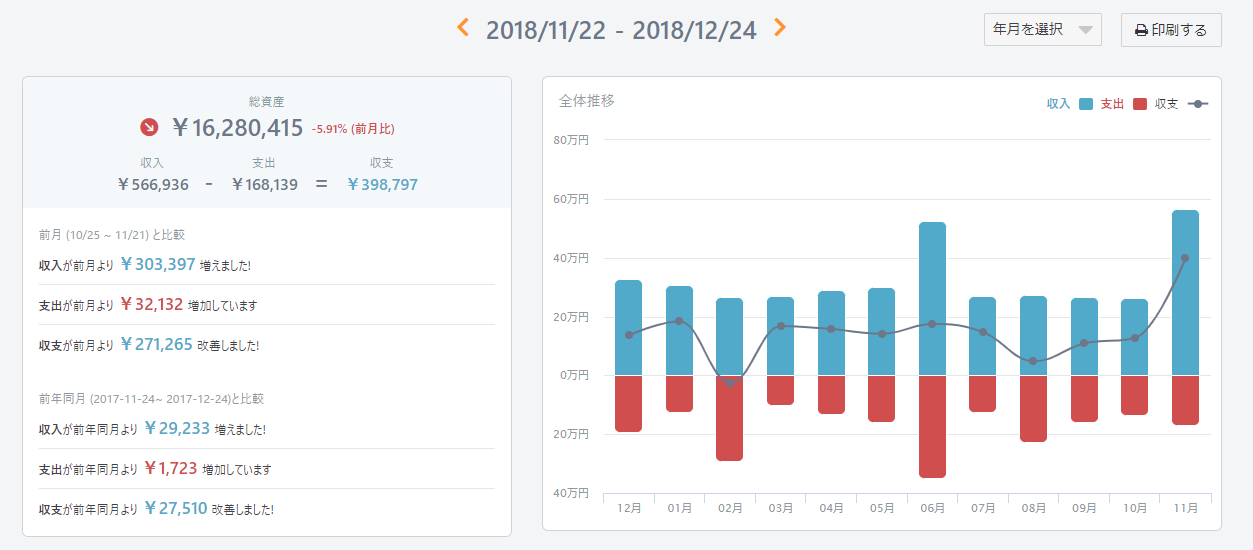

振り返ってみると、丁度一年前は市場が大きく下落をしていました。私自身のポートフォリオも含み損を抱えていました。

また当時は株式の信用取引を行っておりレバレッジをパンパンに張って買いを入れていました

そのせいで、冷や冷やしながら年を越していました。

おまけにFXをやっていて1月3日の「フラッシュ・クラッシュ」をもろに受け5万円程ですが損失を食らい年末年始非常に落ち込んでいた記憶があります(笑)

当時のポートフォリオは以下となります。

一年前から約500万資産が増えています。

しかし、この下落時に買えていたら資産はもっと増えていた事でしょう。

去年は投資に回す資金を全て使い果たしてしまっていた為に、買い向かう事ができませんでした。

ただ下落し、含み損が毎日増えていく現実を受け入れるしかありません。

このときの教訓から暴落時に買い向かうだけの資金余裕がないとだめだという事を痛感しました。

また積立投資の大切さも改めて知る機会となりました。

もしここで悲観してしまい、株や投資信託を売却していたら資産は大きく目減りしていたと思います。

積立投資の基本である「長期・時間・分散」を来年もコツコツと行っていくことが長期投資の王道と言えそうです。

コメント