はじめに

財務三表を理解することは、株式投資をする際に非常に大切な要素となります。また株式投資以外にも仕事をする上で役に立ちます。

例えば、就職先や転職先を選ぶにしても倒産しない会社や今後の成長見通しが見通せれる会社に就職した方がいいに決まっています。

また個人においてもこの財務を正しく理解することで正しくお金の流れを把握することが可能となります。なのでしっかりと基礎概念を覚えていきましょう。

以前財務三表の一つであるキャッシュフロー計算書(CS)を記載しました。こちらになります。

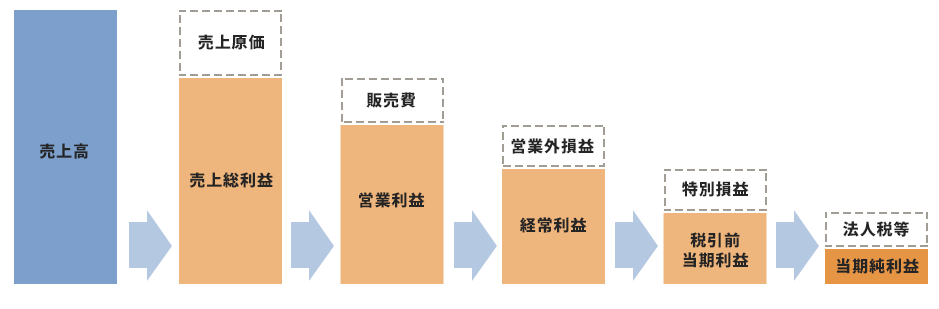

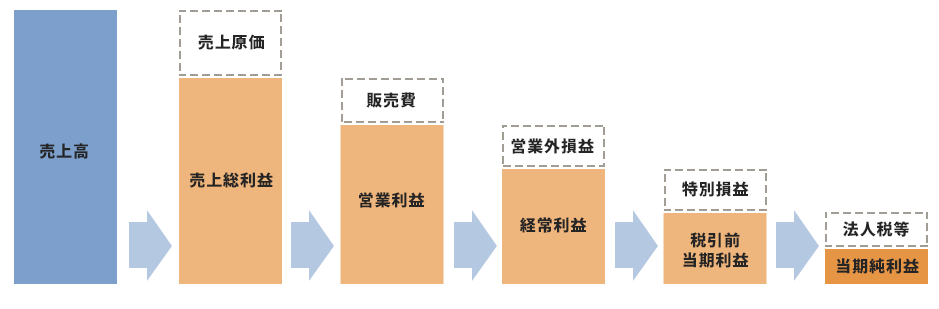

◎損益計算書とは

会社の一定期間における収益・費用・利益を示す決算書です。英語では「Profit&Loss Statement」(P/L)と呼ばれます。補足すると、今期どれだけ稼いで費用がどれだけかかって最終的な儲けはいくらになったかを示します。

損益計算書から分かる利益の区分は「売上総利益」「営業利益」「経常利益」「特別利益」「当期純利益」の5つの利益があります。

5つの利益①売上総利益

売上高から原価(仕入れ値)を引いた利益を売上総利益と言います。粗利と言われるものです。

この粗利は、例えば60円で仕入れたものを定価100円で売ったら手元に残る利益は40円です。

ちなみに売上総利益40円から売上高100円で割ったものが売上総利益率(粗利率)となります。今のれだと40%粗利率となります。

売上総利益率は企業によって異なりますが、この比率が高ければ高いほど外部調達をしても高い値段で売れる点から高い競争力と強固なブランド力を持ち合わせていると

捉える事ができます。

5つの利益②営業利益

◎営業利益とは先ほど述べた売上総利益から販管費及び一般管理費を控除して計算した利益です。本業の儲けを示す値とも言われています。

◎販売費及び一般販管費とは

販売費および一般管理費とは、会計期間に発生する費用のうち、商品やサービスの一つひとつには対応しない費用のことです。販売費は、商品を宣伝するための広告費用が該当します。一般管理費は、オフィスの家賃、社員の給与、電話代、交際費などです。

つまり会社員の給与も一般販管費と捉えられ経費とみなされる訳です。企業経営者の立場から考えると減らしたい分野であり、リストラや人員整理すると経費削減になるので手を付けやすいですね。

逆に社員の給与が上がらないのも、一般販管費が増えるだけなので分かる気がします。もちろん優秀な人材であればその人材が会社の売り上げに貢献したり、コストカットをしたりと利益をもたらしてくれる訳ですから会社もその人材に報酬を多く支払いたくなるのは当然でしょう。

5つの利益③経常利益

会社の本業で得られる営業利益に対し、経常利益は本業以外の収益・費用をまとめたものです。株の売却益や、本業に付随して販売した商品の販売益などがこれに含まれます。計算式は以下になります。

経常利益=営業利益+営業外収益-営業外費用

営業利益に「営業外収益」を加えて、「営業外費用」を差し引くことで、経常利益を求めることができます。

◎営業外収益

営業外収益とは、企業がメインとする営業活動以外によって得られる、おもに財務活動による収益のことです。預貯金や貸付金の利子である「受取利息」や、国債や地方債、社債などの債券や株券から発生する「有価証券利息」などが、営業外収益に含まれます。

◎営業外費用

営業外費用とは、企業の本業における営業活動以外において継続的に発生する費用のこと。一般的には、財務活動から生じる費用を指します。借りたお金の利息、社債の発行に必要な費用、株式の売却損などが営業外費用に含まれます。

営業外費用と営業外収益をまとめて、「営業外損益」と呼びます。

5つの利益④特別利益

税引前当期利益は、法人税など、その期に納めるべき税金を支払う前の利益額です。計算式は以下になります。

税引前当期利益=経常利益+特別利益-特別損失

経常利益に「特別利益」を加えて、「特別損失」を差し引くことで、税引前当期利益が算出できます。

◎特別利益

特別利益とは、事業を運営する上で継続的に発生する利益ではなく、本業とは無関係に一時期だけ臨時的に発生した利益のことです。

不動産などを売却したことによる「固定資産売却益」や、長期保有していた株式や証券の「売却益」などが該当します。

特別利益は、企業にとって「通常であれば発生しえない利益」です。そのため、特別利益が大きいからといって、業績が良いということにはなりません。

◎特別損失

企業の事業とは無関係のところで、臨時的に発生した損失のことです。何が特別損失にあたるかという決まりはないため、損失の性質や金額から個別に判断しなくてはなりません。

なお、特別損失はそのときだけの例外的な損失であるため、金融機関の融資判断に影響することは、あまりありません。

特別損失に含まれるのは、不動産の「固定資産売却損」や長期保有している株式の「売却損」、火災や盗難、災害による「損失」などです。

5つの利益⑤純利益

当該決算期における、最終的な利益のことを「当期利益」といい、「純利益」とも呼ばれます。当期利益が純粋な企業の利益となりますので、この数字がマイナスであれば赤字ということになります。計算式は以下になります。

当期利益(純利益)=税引前当期利益-法人税等(法人税+法人住民税+法人事業税)

税引前当期利益から、「法人税」「法人住民税」「法人事業税」を差し引くと、当期利益として純粋な今期の利益を求めることができます。

◎法人税等

会社が出した利益に応じて課される法人税、法人住民税、法人事業税を、合わせて「法人税等」といいます。

EBITDAとIFAS

◎EBITDA

(earnings before interest, tax, depreciation, and amortization)税引き前利益に特別損益、支払利息、および減価償却費を加算した値のことです。

EBITDA=営業利益+減価償却費

※EBITDAを売上高で割った値をEBITDAマージンと言い、企業価値(EV)をEBITDAで割った値をEV/EBITDA倍率は企業価値指標として使われていた。

一般的には6から7倍前後が目安とされ、それ以上なら株価は割高、それ以下なら割安と捉えられていた。

◎IFRS

International Financial Reporting Standards 国際財務報告基準

日本の会計基準においては純利益が重視されるが、IFRSでは純資産が重視される。⇒日本の上場企業でもIFRSを取り入れる会社が増加している。

IFRSのメリット

①国際取引において、相手企業の経営状況を把握しやすくなり国外の投資家が日本企業に投資しやすくなる。

②国外の子会社と同じ会計基準を使う事で、財務状況を均一の情報として捉える事でできる。

③正確に財務状況を把握できる

EPSとPER

PLを理解するとEPS(一株当たり当期純利益 Earnings Per Share)やPER(株価収益率 Price Earnings Ratio)などの株式投資に必要な言葉も理解が進んできます。

EPS=当期純利益÷発行済株式総数

◎一般的にEPSが高ければ収益性が高いと言えます。私はEPS=純利益と見なしています。EPSが毎年伸びていれば「純利益」が伸びている訳です。

よく自社株買いとニュースや報道で言われますが、あれは企業が自社の株を買う事で発行株式総数が高くなりEPSを押し上げています。分母の数が少なくなりますからね。

PER=株価÷EPS

◎PERは現在の株価が一株当たり純利益の何倍になっているかを指します。PER15倍は割安と判断されるのは、15年先の利益を見越しているからだと言われています。

但しPERは業界によって値が変わってきます。そのためPER10倍以下だから割安とか30倍以上なら割高と言った単純な図式ではありません。

企業業績によってPERは高くも低くもなるからです。単年で見るのではなく将来の成長を見込んで現在のPER水準を見る様にしなければいけません。

コメント